คริปโตเคอร์เรนซีและสินทรัพย์ดิจิทัลได้กลายเป็นส่วนสำคัญของระบบการเงินและการลงทุนในประเทศไทย ด้วยการเติบโตอย่างรวดเร็วของตลาดคริปโต รัฐบาลไทยจึงได้ออกกฎหมายและระเบียบต่างๆ เพื่อกำกับดูแลและจัดเก็บภาษีจากธุรกรรมที่เกี่ยวข้องกับคริปโตเคอร์เรนซี บทความนี้จะอธิบายถึงกฎหมายและระเบียบที่เกี่ยวข้องกับภาษีคริปโตในประเทศไทย รวมถึงวิธีการคำนวณภาษีและหน้าที่ของผู้เสียภาษี

กฎหมายหลักที่เกี่ยวข้องกับภาษีคริปโต

1. พระราชกำหนดแก้ไขเพิ่มเติมประมวลรัษฎากร (ฉบับที่ 19) พ.ศ. 2561

พระราชกำหนดฉบับนี้เป็นกฎหมายหลักที่กำหนดการจัดเก็บภาษีจากธุรกรรมที่เกี่ยวข้องกับคริปโตเคอร์เรนซีและโทเคนดิจิทัล โดยมีการแก้ไขเพิ่มเติมประมวลรัษฎากรในส่วนที่เกี่ยวข้องกับเงินได้พึงประเมินและการหักภาษี ณ ที่จ่าย

มาตราสำคัญ:

- มาตรา 3: เพิ่มเติมบทนิยามของ “คริปโทเคอร์เรนซี” และ “โทเคนดิจิทัล” ในมาตรา 39 แห่งประมวลรัษฎากร

- มาตรา 4: แก้ไขเพิ่มเติมมาตรา 40(4) แห่งประมวลรัษฎากร โดยเพิ่มเติมให้ผลประโยชน์ที่ได้รับจากการถือหรือครอบครองโทเคนดิจิทัล และผลประโยชน์ที่ได้รับจากการโอนคริปโทเคอร์เรนซีหรือโทเคนดิจิทัล เป็นเงินได้พึงประเมินที่ต้องเสียภาษีเงินได้

- มาตรา 5: แก้ไขเพิ่มเติมมาตรา 50(2) แห่งประมวลรัษฎากร โดยกำหนดให้การจ่ายผลประโยชน์ที่ได้จากการโอนคริปโทเคอร์เรนซีหรือโทเคนดิจิทัล ต้องมีการหักภาษี ณ ที่จ่ายในอัตราร้อยละ 15

2. ประมวลรัษฎากร

ประมวลรัษฎากรเป็นกฎหมายหลักที่กำหนดการจัดเก็บภาษีในประเทศไทย โดยมีส่วนที่เกี่ยวข้องกับภาษีคริปโตดังนี้:

มาตราสำคัญ:

- มาตรา 40: กำหนดประเภทของเงินได้พึงประเมิน โดยรายได้จากคริปโตเคอร์เรนซีและโทเคนดิจิทัลถูกจัดอยู่ในมาตรา 40(4)

- มาตรา 48: กำหนดวิธีการคำนวณเงินได้พึงประเมินประเภทต่างๆ

- มาตรา 50: กำหนดหลักเกณฑ์การหักภาษี ณ ที่จ่าย

- มาตรา 65: กำหนดวิธีการคำนวณกำไรสุทธิเพื่อเสียภาษีเงินได้นิติบุคคล

ประเภทของรายได้จากคริปโตที่ต้องเสียภาษี

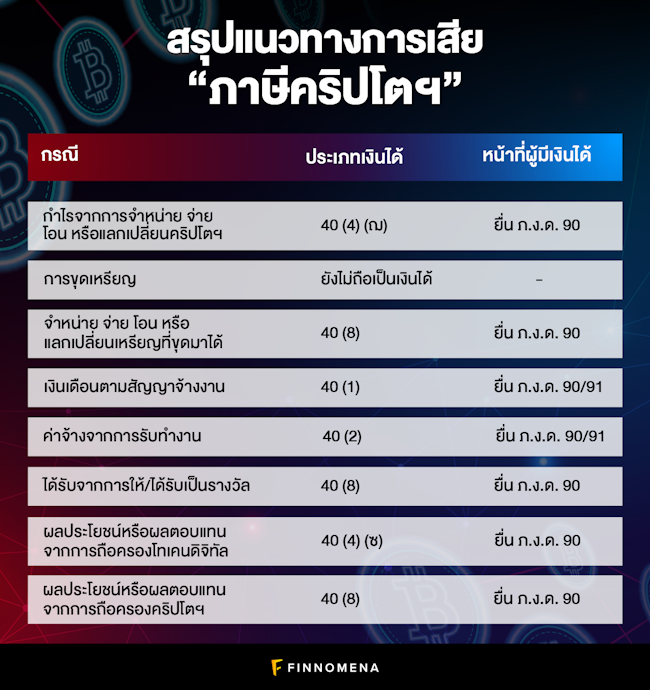

ตามกฎหมายภาษีของไทย รายได้จากคริปโตเคอร์เรนซีและโทเคนดิจิทัลที่ต้องเสียภาษีมีดังนี้:

- ผลประโยชน์ที่ได้รับจากการถือหรือครอบครองโทเคนดิจิทัล (เช่น เงินปันผลจากโทเคนที่ให้สิทธิในการรับส่วนแบ่งกำไร)

- ผลประโยชน์ที่ได้รับจากการโอนคริปโทเคอร์เรนซีหรือโทเคนดิจิทัล (เช่น กำไรจากการซื้อขายคริปโตเคอร์เรนซี)

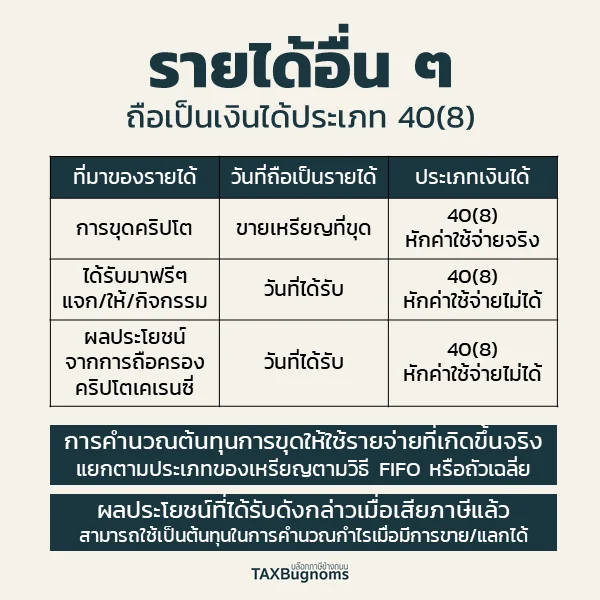

- รายได้จากการขุดคริปโตเคอร์เรนซี (mining)

- รายได้จากการให้บริการที่เกี่ยวข้องกับคริปโตเคอร์เรนซี (เช่น ค่าธรรมเนียมจากการเป็นนายหน้าซื้อขายคริปโต)

วิธีการคำนวณภาษีคริปโต

สำหรับบุคคลธรรมดา

- กำไรจากการซื้อขายคริปโตเคอร์เรนซี:

- คำนวณจากราคาขาย ลบด้วยต้นทุนและค่าใช้จ่ายที่เกี่ยวข้อง

- นำกำไรมารวมกับเงินได้พึงประเมินประเภทอื่นๆ เพื่อคำนวณภาษีเงินได้บุคคลธรรมดาตามอัตราก้าวหน้า

- เงินปันผลหรือผลประโยชน์จากการถือครองโทเคนดิจิทัล:

- นำรายได้มารวมกับเงินได้พึงประเมินประเภทอื่นๆ เพื่อคำนวณภาษีเงินได้บุคคลธรรมดาตามอัตราก้าวหน้า

- รายได้จากการขุดคริปโตเคอร์เรนซี:

- นำรายได้มารวมกับเงินได้พึงประเมินประเภทอื่นๆ เพื่อคำนวณภาษีเงินได้บุคคลธรรมดาตามอัตราก้าวหน้า

สำหรับนิติบุคคล

- กำไรจากการซื้อขายคริปโตเคอร์เรนซี:

- คำนวณกำไรสุทธิจากการประกอบกิจการ โดยนำรายได้จากการซื้อขายคริปโตเคอร์เรนซีมารวมกับรายได้อื่นๆ และหักด้วยค่าใช้จ่ายที่เกี่ยวข้อง

- คำนวณภาษีเงินได้นิติบุคคลในอัตราร้อยละ 20 ของกำไรสุทธิ

- รายได้จากการให้บริการที่เกี่ยวข้องกับคริปโตเคอร์เรนซี:

- นำรายได้มารวมกับรายได้อื่นๆ เพื่อคำนวณกำไรสุทธิและภาษีเงินได้นิติบุคคล

การหักภาษี ณ ที่จ่าย

ตามพระราชกำหนดแก้ไขเพิ่มเติมประมวลรัษฎากร (ฉบับที่ 19) พ.ศ. 2561 กำหนดให้มีการหักภาษี ณ ที่จ่ายสำหรับการจ่ายผลประโยชน์ที่ได้จากการโอนคริปโทเคอร์เรนซีหรือโทเคนดิจิทัลในอัตราร้อยละ 15

ตัวอย่าง:

- บริษัท A จ่ายเงินปันผลจากโทเคนดิจิทัลให้กับนาย B จำนวน 100,000 บาท

- บริษัท A ต้องหักภาษี ณ ที่จ่าย 15% คือ 15,000 บาท

- นาย B จะได้รับเงินปันผลสุทธิ 85,000 บาท

หน้าที่ของผู้เสียภาษี

- การยื่นแบบแสดงรายการ:

- บุคคลธรรมดาต้องยื่นแบบ ภ.ง.ด.90 หรือ ภ.ง.ด.91 ภายในเดือนมีนาคมของปีถัดไป

- นิติบุคคลต้องยื่นแบบ ภ.ง.ด.50 ภายใน 150 วันนับจากวันสิ้นรอบระยะเวลาบัญชี

- การเก็บรักษาหลักฐาน:

- ผู้เสียภาษีต้องเก็บรักษาหลักฐานการซื้อขาย การโอน และการได้มาซึ่งคริปโตเคอร์เรนซีและโทเคนดิจิทัลเป็นระยะเวลาไม่น้อยกว่า 5 ปี

- การรายงานธุรกรรม:

- ผู้ประกอบธุรกิจสินทรัพย์ดิจิทัลมีหน้าที่รายงานธุรกรรมที่มีมูลค่าตั้งแต่ 2 ล้านบาทขึ้นไปต่อสำนักงานป้องกันและปราบปรามการฟอกเงิน (ปปง.)

ความท้าทายในการเสียภาษีคริปโต

- การติดตามและบันทึกธุรกรรม:

- การซื้อขายคริปโตเคอร์เรนซีอาจเกิดขึ้นบ่อยครั้งและมีจำนวนมาก ทำให้ยากต่อการติดตามและบันทึกทุกธุรกรรม

- แนวทางแก้ไข: ใช้ซอฟต์แวร์หรือแอปพลิเคชันสำหรับติดตามการซื้อขายคริปโตโดยเฉพาะ

- การกำหนดมูลค่า:

- ราคาของคริปโตเคอร์เรนซีมีความผันผวนสูง ทำให้ยากต่อการกำหนดมูลค่าที่แท้จริง ณ เวลาที่ทำธุรกรรม

- แนวทางแก้ไข: ใช้ราคาเฉลี่ยจากแหล่งข้อมูลที่น่าเชื่อถือ เช่น ศูนย์ซื้อขายสินทรัพย์ดิจิทัลที่ได้รับอนุญาต

- การพิสูจน์แหล่งที่มาของเงิน:

- อาจเป็นเรื่องยากในการพิสูจน์แหล่งที่มาของคริปโตเคอร์เรนซีที่ได้มาก่อนหน้านี้ โดยเฉพาะหากได้มาจากการขุด (mining) หรือการแลกเปลี่ยนแบบ peer-to-peer

- แนวทางแก้ไข: เก็บรักษาหลักฐานการได้มาของคริปโตเคอร์เรนซีอย่างละเอียด รวมถึงบันทึกการทำธุรกรรมทุกครั้ง

- การจัดการกับการขาดทุน:

- ยังไม่มีความชัดเจนว่าการขาดทุนจากการเทรดคริปโตเคอร์เรนซีสามารถนำไปหักลดหย่อนภาษีได้หรือไม่ และอย่างไร

- แนวทางแก้ไข: ปรึกษาผู้เชี่ยวชาญด้านภาษีเพื่อหาวิธีการจัดการกับการขาดทุนที่เหมาะสมตามกฎหมายปัจจุบัน

- การปรับตัวตามกฎระเบียบที่เปลี่ยนแปลง:

- กฎระเบียบเกี่ยวกับภาษีคริปโตเคอร์เรนซีอาจมีการเปลี่ยนแปลงในอนาคต ทำให้ผู้เทรดต้องปรับตัวตามอยู่เสมอ

- แนวทางแก้ไข: ติดตามข่าวสารและการเปลี่ยนแปลงของกฎหมายอย่างสม่ำเสมอ และปรึกษาผู้เชี่ยวชาญด้านภาษีเมื่อมีข้อสงสัย

การวางแผนภาษีสำหรับนักลงทุนคริปโต

การวางแผนภาษีที่ดีสามารถช่วยให้นักลงทุนคริปโตประหยัดภาษีได้อย่างถูกต้องตามกฎหมาย ต่อไปนี้เป็นเทคนิคและกลยุทธ์ที่นักลงทุนควรพิจารณา:

- การใช้วิธีเข้าก่อนออกก่อน (FIFO – First In, First Out):

- วิธีนี้เหมาะสำหรับคริปโตที่ถือครองเป็นเวลานาน เนื่องจากต้นทุนจะต่ำกว่าราคาปัจจุบัน ทำให้เสียภาษีจากกำไรส่วนต่างน้อยลง

- ตัวอย่าง: ซื้อ Bitcoin 1 เหรียญในราคา 100,000 บาทเมื่อ 2 ปีก่อน และซื้ออีก 1 เหรียญในราคา 500,000 บาทเมื่อ 6 เดือนก่อน หากขาย 1 เหรียญในราคา 1,000,000 บาท การใช้วิธี FIFO จะทำให้มีกำไร 900,000 บาท (1,000,000 – 100,000) แทนที่จะเป็น 500,000 บาท

- การแยกบัญชีการลงทุน:

- แยกบัญชีการลงทุนระหว่างการลงทุนระยะสั้นและระยะยาว เพื่อให้สามารถจัดการภาษีได้อย่างมีประสิทธิภาพมากขึ้น

- การลงทุนระยะยาว (มากกว่า 1 ปี) อาจได้รับสิทธิประโยชน์ทางภาษีมากกว่าการลงทุนระยะสั้น

- การใช้ประโยชน์จากการบริจาค:

- การบริจาคคริปโตเคอร์เรนซีให้กับองค์กรการกุศลที่ได้รับการรับรองสามารถนำไปลดหย่อนภาษีได้

- ตัวอย่าง: บริจาค Bitcoin มูลค่า 100,000 บาทให้กับมูลนิธิที่ได้รับการรับรอง สามารถนำไปลดหย่อนภาษีได้สูงสุด 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและค่าลดหย่อน

- การใช้ประโยชน์จากผลขาดทุน:

- แม้ว่าจะยังไม่มีความชัดเจนในการนำผลขาดทุนจากการเทรดคริปโตมาหักลดหย่อนภาษี แต่อาจพิจารณาขายคริปโตที่ขาดทุนเพื่อนำมาหักล้างกับกำไรจากการขายคริปโตอื่นๆ

- ควรปรึกษาผู้เชี่ยวชาญด้านภาษีก่อนใช้กลยุทธ์นี้

- การพิจารณาการลงทุนผ่านนิติบุคคล:

- ในบางกรณี การลงทุนในคริปโตผ่านบริษัทอาจมีข้อได้เปรียบทางภาษีมากกว่าการลงทุนในนามบุคคลธรรมดา

- ตัวอย่าง: บริษัทสามารถนำค่าใช้จ่ายที่เกี่ยวข้องกับการลงทุนมาหักเป็นค่าใช้จ่ายได้มากกว่าบุคคลธรรมดา

- การวางแผนการขายคริปโต:

- พิจารณาทยอยขายคริปโตเพื่อกระจายภาระภาษีออกไปหลายปี แทนที่จะขายครั้งเดียวในปริมาณมาก

- ตัวอย่าง: แทนที่จะขาย Bitcoin 10 เหรียญในปีเดียว อาจพิจารณาขายปีละ 2 เหรียญเป็นเวลา 5 ปี เพื่อให้รายได้กระจายไปหลายปีและอาจทำให้เสียภาษีในอัตราที่ต่ำลง

การปฏิบัติตามกฎหมายและการรายงานภาษี

การปฏิบัติตามกฎหมายภาษีอย่างถูกต้องเป็นสิ่งสำคัญสำหรับนักลงทุนคริปโต ต่อไปนี้เป็นขั้นตอนที่ควรปฏิบัติ:

- การเก็บบันทึกธุรกรรม:

- บันทึกรายละเอียดของทุกธุรกรรมที่เกี่ยวข้องกับคริปโตเคอร์เรนซี รวมถึงวันที่ซื้อ ขาย หรือแลกเปลี่ยน ราคา และจำนวน

- เก็บรักษาเอกสารยืนยันการทำธุรกรรม เช่น ใบเสร็จรับเงิน หรือรายงานจากแพลตฟอร์มซื้อขาย

- การคำนวณกำไรขาดทุน:

- คำนวณกำไรหรือขาดทุนจากการซื้อขายคริปโตเคอร์เรนซีอย่างละเอียด

- ใช้วิธีการคำนวณที่สอดคล้องกับกฎหมายภาษี เช่น วิธี FIFO

- การรายงานรายได้:

- รายงานรายได้จากคริปโตเคอร์เรนซีทุกประเภท ทั้งจากการซื้อขาย การขุด และการได้รับเป็นค่าตอบแทน

- ใช้แบบฟอร์มภาษีที่เหมาะสม เช่น ภ.ง.ด.90 สำหรับบุคคลธรรมดา หรือ ภ.ง.ด.50 สำหรับนิติบุคคล

- การยื่นแบบแสดงรายการภาษี:

- ยื่นแบบแสดงรายการภาษีตามกำหนดเวลา โดยปกติคือภายในเดือนมีนาคมของปีถัดไปสำหรับบุคคลธรรมดา

- หากมีการหักภาษี ณ ที่จ่าย ให้นำหลักฐานการหักภาษีมาแสดงด้วย

- การชำระภาษี:

- ชำระภาษีตามจำนวนที่คำนวณได้ภายในกำหนดเวลา

- หากไม่สามารถชำระภาษีได้ทั้งหมดในคราวเดียว อาจพิจารณาขอผ่อนชำระกับกรมสรรพากร

- การปรึกษาผู้เชี่ยวชาญ:

- หากมีข้อสงสัยหรือกรณีที่ซับซ้อน ควรปรึกษาผู้เชี่ยวชาญด้านภาษีหรือนักบัญชีที่มีความเชี่ยวชาญด้านคริปโตเคอร์เรนซี

- การขอคำแนะนำจากผู้เชี่ยวชาญอาจช่วยลดความเสี่ยงในการทำผิดกฎหมายภาษีโดยไม่ตั้งใจ

สรุป

กฎหมายภาษีที่เกี่ยวข้องกับคริปโตเคอร์เรนซีในประเทศไทยยังอยู่ในช่วงเริ่มต้นและมีการพัฒนาอย่างต่อเนื่อง ผู้ลงทุนและผู้ใช้งานคริปโตเคอร์เรนซีควรติดตามการเปลี่ยนแปลงของกฎหมายและระเบียบต่างๆ อย่างใกล้ชิด เพื่อให้สามารถปฏิบัติตามได้อย่างถูกต้อง

การวางแผนภาษีที่ดีและการปฏิบัติตามกฎหมายอย่างเคร่งครัดไม่เพียงแต่จะช่วยลดความเสี่ยงทางกฎหมาย แต่ยังช่วยสร้างความมั่นคงทางการเงินในระยะยาวสำหรับนักลงทุนคริปโตอีกด้วย

อย่างไรก็ตาม เนื่องจากกฎหมายและระเบียบที่เกี่ยวข้องกับคริปโตเคอร์เรนซีมีความซับซ้อนและอาจมีการเปลี่ยนแปลงในอนาคต ผู้ลงทุนควรพิจารณาปรึกษาผู้เชี่ยวชาญด้านภาษีหรือที่ปรึกษาทางการเงินที่มีความเชี่ยวชาญในด้านนี้โดยเฉพาะ เพื่อให้มั่นใจว่าการดำเนินการทั้งหมดเป็นไปอย่างถูกต้องตามกฎหมายและเกิดประโยชน์สูงสุด

ในท้ายที่สุด การเข้าใจและปฏิบัติตามกฎหมายภาษีที่เกี่ยวข้องกับคริปโตเคอร์เรนซีไม่เพียงแต่เป็นหน้าที่ของพลเมืองที่ดี แต่ยังเป็นส่วนสำคัญในการสร้างความน่าเชื่อถือและการยอมรับให้กับอุตสาหกรรมคริปโตเคอร์เรนซีในประเทศไทยอีกด้วย